科技创新是引领新时代高质量发展“第一动力”,是决定全球大变局走向“关键变量”。我国加快建设科技强国,实现高水平科技自立自强,既要强化国家战略科技力量及重大原创技术策源地建设,也要激励千千万万市场主体竞相迸发创新创业创造活力,离不开现代金融体系发挥引导带动和服务保障作用。科创金融是针对科技型企业全生命周期、全链条需求所创设的系统性、创新性金融安排,作为技术研发“助推器”、成果转化“催化器”和产业发展“加速器”,已成为国家乃至地方构建科技创新体系和现代金融体系不可或缺的组成部分。

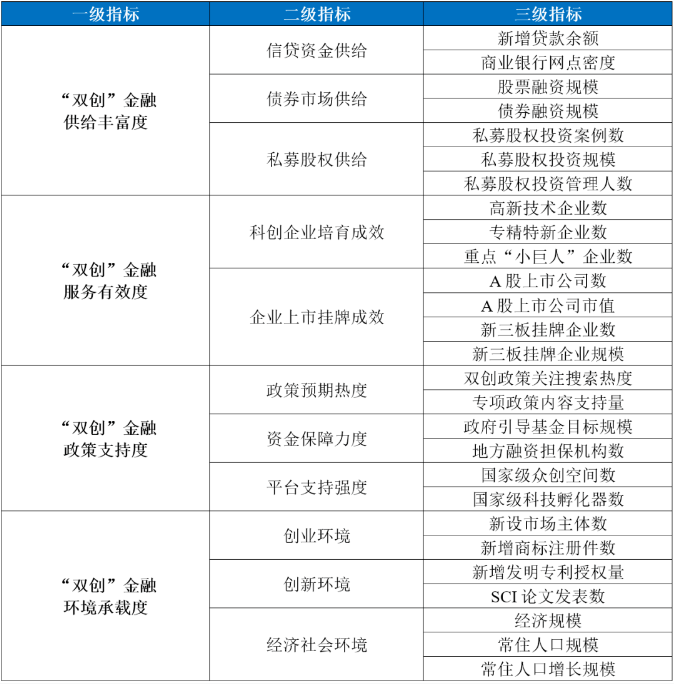

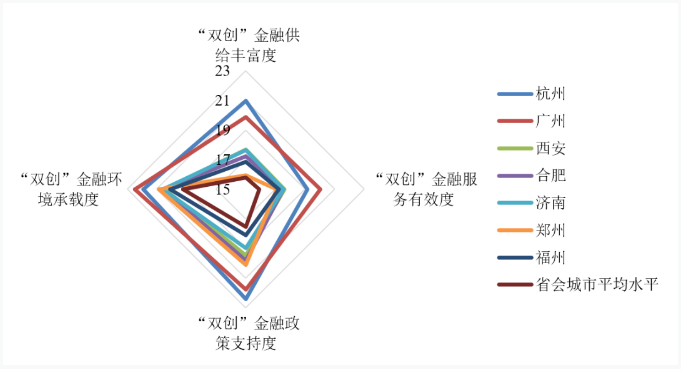

中国“双创”金融指数(China Innovator and Entrepreneur Finance Index,简称CIEFI)由中国(深圳)betway登陆 金融发展与国资国企研究所编制,旨在从“双创”金融供给丰富度、服务有效度、政策支持度、环境承载度等四大维度27项客观指标,科学评价全国337个城市金融支持科技创新发展成效。基于中国“双创”金融指数评价体系对福建省主要城市进行比较分析,可立足全国、全省坐标体系和方位,探求与自身需求及发展特点具有高度适配性的科创金融服务体系和体制机制,为加快建设高水平创新型省份打造更为强劲“金融引擎”。

一、全国比较:福建科创金融总体发展处于全国省份前列,但省内领先城市在全国优势并不突出

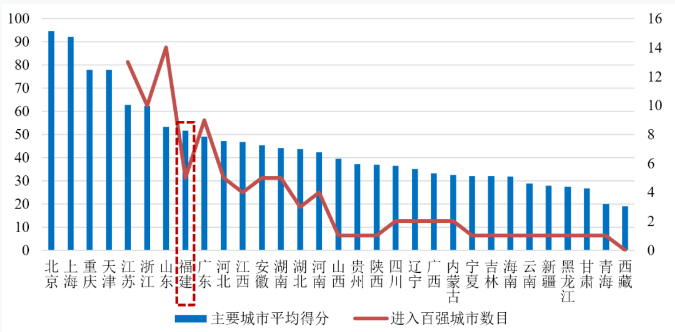

放眼全国比较,福建省主要城市金融支持科技创新总体水平较高,“双创”金融指数综合平均得分和进入百强城市数量均位居省级行政区前列,但在省内处于领先地位的福州、厦门,与全国其他省会城市、副省级城市相比仍存在诸多不足,对区域乃至更大范围创新要素与金融资源的集聚调配功能相对较弱。

表1 中国“双创”金融指数指标评价体系

从省级行政区比较,福建共有5市入选全国百强城市,综合平均得分居全国第8位。根据2022年10月发布第六期中国“双创”金融指数(CIEFI 14)结果显示,福建省主要城市综合平均得分达51.66分,排名全国省级行政区第8位;除去4个直辖市,排名全国省份第4位,仅次于江苏(62.67分)、浙江(62.28分)、山东(53.14分)。从入选城市表现看,福建省共有福州(第20位)、厦门(第21位)、泉州(第44位)、漳州(第78位)、龙岩(第90位)等5市跻身全国“双创”金融百强城市,另有宁德(第110位)、莆田(第125位)、三明(第165位)、南平(第168位)等4市进入全国前200位,展现出较高的科创金融整体发展水平。

图1 2022年省级行政区“双创”金融指数得分比较 资料来源:根据CIEFI 14资料整理。

图2 2022年主要城市“双创”金融指数得分比较 资料来源:根据CIEFI 14资料整理。

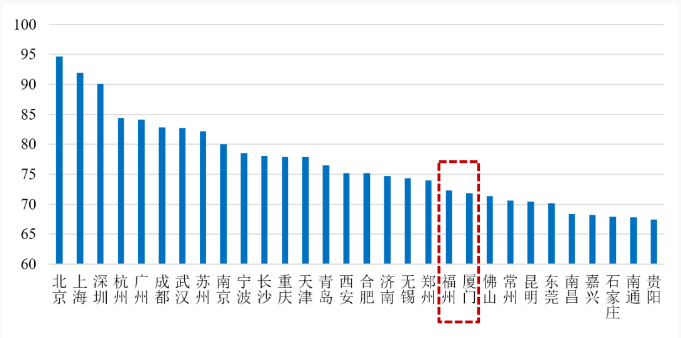

从省会城市比较,福州排名全国第20位,省会城市第11位。福州“双创”金融指数综合得分72.28分,高于27个省会城市平均得分68.42分,全国排名第20位,省会城市排名第11位,不仅低于杭州(84.42分)、广州(84.13分)、南京(80.06分)、济南(74.74分)等沿海省会城市,也低于成都(82.79分)、武汉(82.73分)、合肥(75.19分)、郑州(73.97分)等中西部省会城市。这也表明在全国新型城镇化竞争发展的大背景下,福建缺少比肩京津冀、长三角、粤港澳、成渝、长江中游等级的核心城市群和都市圈,需要把提升福州金融首位度和推进区域金融一体化作为“强省会”战略实施的重要举措。

图3 2022年部分省会城市“双创”金融指数得分比较 资料来源:根据CIEFI 14资料整理。

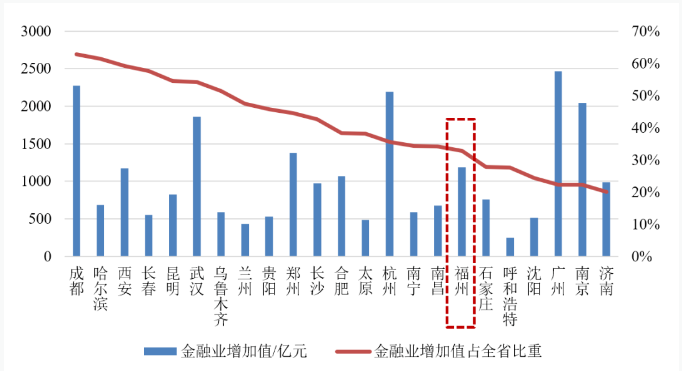

图4 2021年省会城市金融业增加值及占全省比重 资料来源:各地统计年鉴。

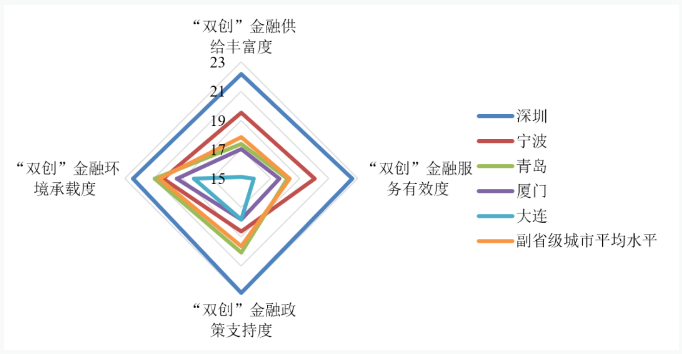

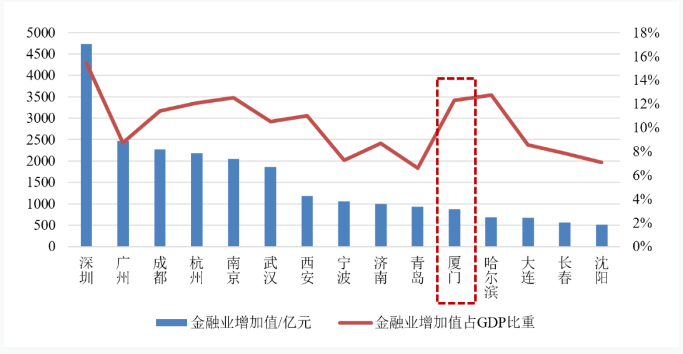

从副省级城市比较,厦门排名全国第21位,副省级城市第11位。厦门“双创”金融指数综合得分71.85分,低于15个副省级城市平均水平76.42分,全国排名第21位,副省级城市排名第11位,低于杭州(84.42分)、广州(84.13分)、南京(80.06分)、西安(75.20分)等省会城市和深圳(90.06分)、宁波(78.53分)、青岛(76.63分)等计划单列市。主要原因在于本地人口规模和经济体量较小,支持科技创新的金融资源供给和服务市场受限,如何将特区开放、对台合作、地方财力等特色转化为科创金融差异化发展优势,推动金融与科技协同联动、持续发展是值得探讨的发力方向。

图5 2022年部分副省级城市“双创”金融指数得分比较 资料来源:根据CIEFI 14资料整理。

图6 2021年副省级城市金融业增加值及GDP比重 资料来源:各地统计年鉴。

二、全省比较:福建科创金融发展呈现两极分化格局,福州、厦门、泉州明显领先,其余6市相对落后

立足省内比较,福州、厦门、泉州凭借经济先发优势,“双创”金融指数综合得分领先幅度较大,但总体上金融服务本地市场发展有余、对外辐射带动能力较弱。对于传统产业基础扎实的漳州、龙岩、莆田,新兴产业快速崛起的宁德,以及三明、南平等后发城市,还存在金融资源支持不足和金融服务覆盖不全的问题。

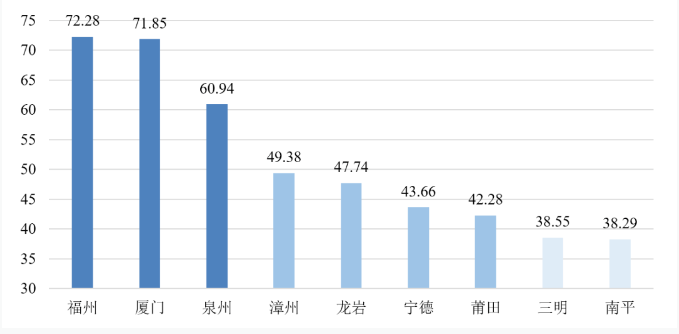

从“双创”金融综合指数看,福州、厦门、泉州处于领先梯队,6市低于全省平均水平,2市低于全国平均水平。福建省主要城市“双创”金融指数综合得分从高至低依次是:福州(72.28分)、厦门(71.85分)、泉州(60.94分)、漳州(49.38分)、龙岩(47.74分)、宁德(43.66分)、莆田(42.28分)、三明(38.55分)、南平(38.29分)。其中,福州、厦门、泉州等3市处于第一梯队,综合得分高于全省平均水平(51.66分);漳州、龙岩、宁德、莆田等4市处于第二梯队,综合得分低于全省平均水平、高于全国平均水平(40.18分);三明、南平等2市处于第三梯队,综合得分低于全国平均水平。

图5 2022年领先城市“双创”金融指数得分比较 资料来源:根据CIEFI 14资料整理。

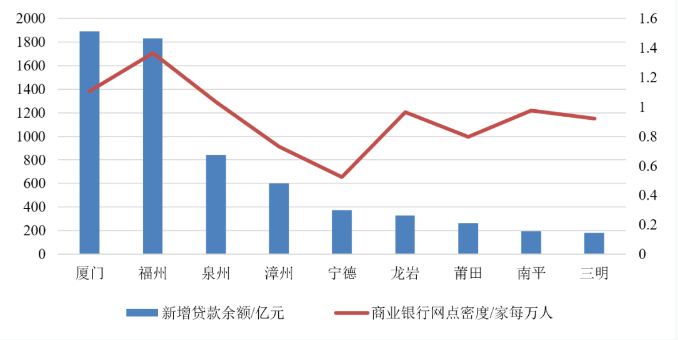

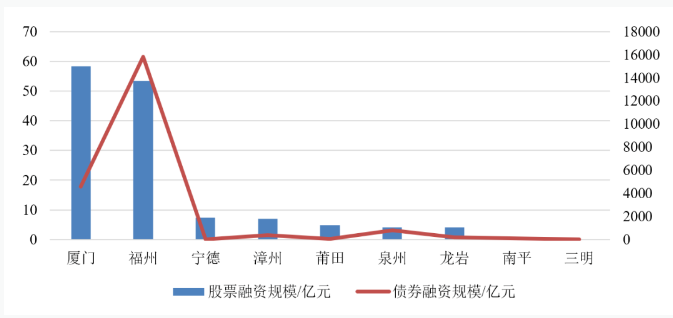

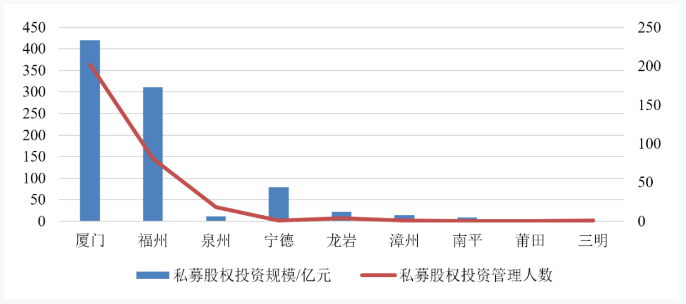

从“双创”金融供给丰富度看,厦门整体表现优于福州,宁德私募股权投资居全省第三。该维度主要从科技金融市场主体丰富程度和多元化资金供给水平进行评价,涉及信贷资金、证券市场、私募股权三方面7项客观指标。从信贷资金供给看,2021年厦门、福州新增贷款规模均超过1800亿元,居全省前两位;福州每万人拥有商业银行网点1.36家,高于厦门的1.11家和泉州的1.03家,其余城市均不到1家。从证券市场供给看,2021年福州债券市场融资规模1.58万亿元,占全省比重高达71.8%。从私募股权供给看,2021年厦门私募股权管理人及私募股权投资规模在省内均遥遥领先;宁德私募股权投资达到78.64亿元,仅次于厦门的419.48亿元、福州的311.11亿元,居全省第3位,本地产业龙头带动作用显著。

表2 2022年福建省主要城市“双创”金融供给丰富度分项得分及省内排名

注释:绿箭头表示高于全省平均水平,红箭头表示低于全省平均水平。

图6 2021年福建省主要城市信贷资金供给比较 资料来源:各地统计公报。

图7 2021年福建省主要城市证券市场供给比较 资料来源:WIND数据库。

图8 2021年福建省主要城市私募股权供给比较 资料来源:WIND数据库。

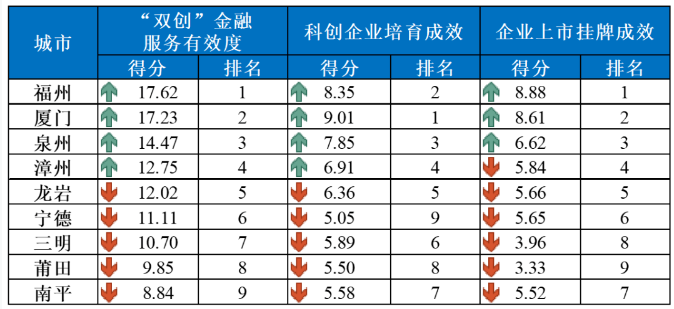

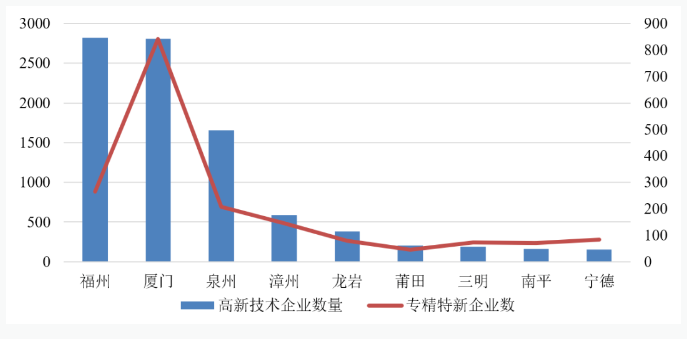

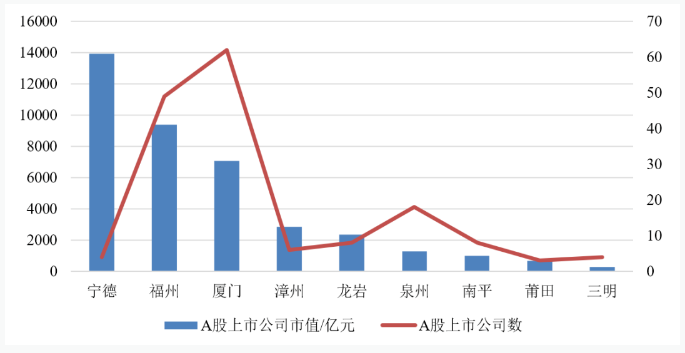

从“双创”金融服务有效度看,福州、厦门科技型企业数量最多,龙岩、南平A股上市公司数量并列第四,宁德A股上市公司总市值居首。该维度主要评价和反映金融支持科技创新成效,涉及科创企业、上市挂牌企业两方面7项客观指标。从科创企业看,截至2021年底,福州、厦门国家级高新技术企业均超过2800家,其次是泉州的1656家;厦门专精特新企业842家,占全省比重达到46.39%,超过福州的264家和泉州的208家。从上市公司看,截至2021年底,厦门、福州、泉州A股上市公司数量居前三位,分别达到62家、49家、18家;龙岩和南平均拥有8家A股上市公司,并列全省第4位;宁德凭借宁德时代在A股上市公司总市值达到13903.5亿元,居全省首位,高于福州的9376.23亿元、厦门的7081.62亿元。

表3 2022年福建省主要城市“双创”金融服务有效度分项得分及省内排名

注释:绿箭头表示高于全省平均水平,红箭头表示低于全省平均水平。

图9 2021年福建省主要城市科创企业比较 资料来源:WIND数据库。

图10 2021年福建省主要城市上市公司比较 资料来源:WIND数据库

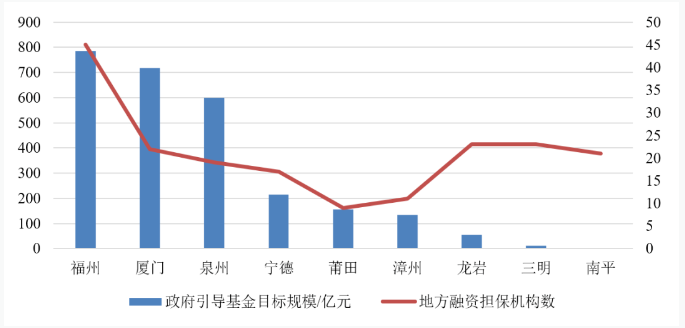

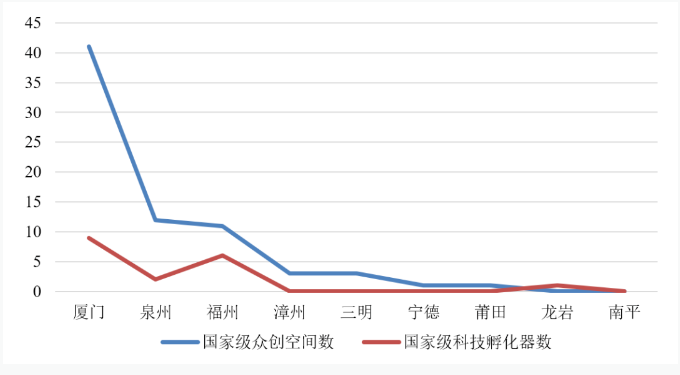

从“双创”金融政策支持度看,福州、厦门、泉州政府引导基金规模全省最大,同时拥有多数国家级创新创业平台。该维度主要衡量地方政府引导金融支持科技创新所提供政策,涉及政策预期、资金保障、平台支三方面6项客观指标。从财政资金保障看,截至2021年底,福州、厦门、泉州政府引导基金目标规模最大,分别为785.74亿元、717.67亿元、600.1亿元;宁德达到两百亿元,为215亿元;莆田、漳州也超过百亿量级,分别为155亿元、133.91亿元。从创新创业平台看,截至2021年底,厦门、泉州、福州分别拥有国家级众创空间41家、12家、11家,另外漳州、三明各3家,莆田、宁德各1家;厦门、福州、泉州分别拥有国家级科技孵化器9家、6家、2家,龙岩则是3市之外唯一拥有国家级科技孵化器的城市。

表4 2022年福建省主要城市“双创”金融政策支持度分项得分及省内排名

注释:绿箭头表示高于全省平均水平,红箭头表示低于全省平均水平。

图11 2021年福建省主要城市政府资金保障比较 资料来源:清科私募通和各地地方金融监管局。

图12 2021年福建省主要城市创新创业平台比较 资料来源:科技部火炬中心。

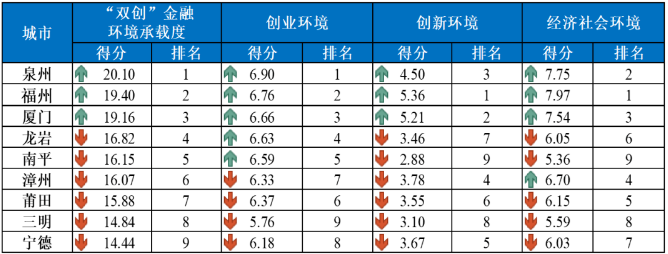

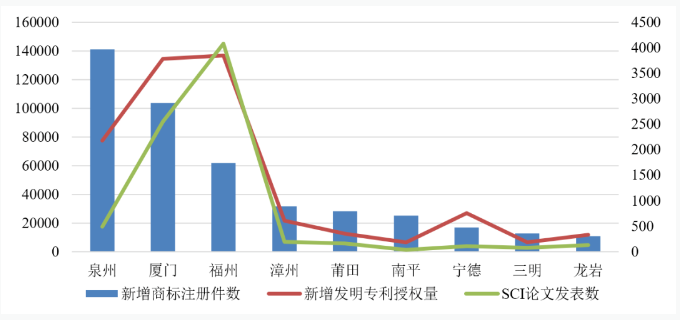

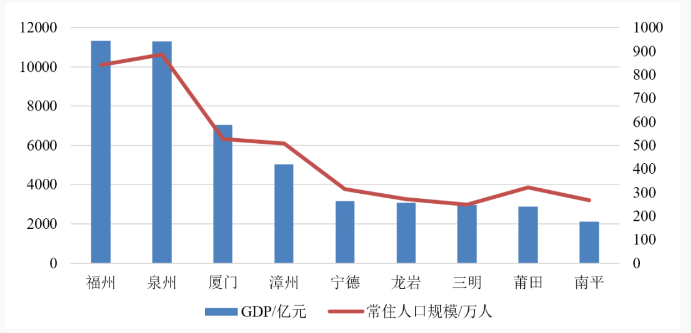

从“双创”金融环境承载度看,福州、厦门创新活跃度较高,泉州、福州人口规模和经济体量双双领先。该维度主要评估城市支持科创金融发展的市场容量和潜在空间,涉及创业环境、创新环境、经济社会环境三方面7项客观指标。从创新创业环境看,2021年泉州新增商标注册达到14.13万件,为全省最高,其次是厦门的10.37万件、福州的6.18万件;福州新增专利和SCI论文发表最多,分别达到3853件和4087篇,其次是厦门,分别为3778件和2549篇。从经济社会环境看,2021年泉州、福州人口规模均超过800万人,经济体量均超过1万亿元,两城旗鼓相当、稳居全省前两名;厦门、漳州人口规模和经济体量稳定处于第3位和第4位,与其他城市拉开较大差距。

表5 2022年福建省主要城市“双创”金融环境承载度分项得分及省内排名

注释:绿箭头表示高于全省平均水平,红箭头表示低于全省平均水平。

图13 2021年福建省主要城市创新创业主体比较 资料来源:国家知识产权局和各地市场监管局。

图14 2021年福建省主要城市经济社会环境比较 资料来源:各地统计公报。

三、对策建议:强化核心城市先导和多元主体协同作用,开展全域型科创金融改革试验

综上所述,福建省科创金融发展整体态势较好,但金融供给尚不足对主要城市科技创新形成有效支撑,尤其缺少具有可吸引全国金融资源、同时又对区域形成带动作用的中心城市,建议选取福州、厦门作为科创金融核心城市,支持各地开展科创金融差异化创新,加快建立错位协同、配置高效、竞争有序的全域型科创金融服务体系。

第一,强化核心城市科创金融功能。金融业发展具有典型的强者愈强“马太效应”,一个高水平建设的金融中心,可对周边金融资源形成强大“引流效应”和“虹吸效应”,大大带动所在区域金融发展与深化,提升金融产业核心竞争力和创新服务能力。福建身处长三角城市群和粤港澳大湾区“夹缝”之间,更应打破“小富即安”惯性思维,支持以厦门、福州为全省南北两大区块金融核心,错位打造功能性、特色化金融中心,面向全国乃至全球吸引集聚各类创新要素和金融资源,更好服务和带动全省实体经济和科技创新发展。

第二,差异化提供科创金融服务。结合福建省经济基础扎实、民营企业活跃、特色产业众多等优势条件,要积极引导和鼓励各地拓展多元金融业态,差异化发展科创金融业务。可优先支持以兴业银行为代表的本地法人金融机构做大做强,发挥其相对金融分支机构在省内地缘布局、人员配置及总部管理优势,因地因业因企定制科创金融整体解决方案,并依据实施效果适时向全省复制推广。此外,借助科创金融差异化创新,也可持续拓展各地金融市场深度与广度,对福州、厦门资金调配和财富管理提供强大需求支撑,形成金融中心与外围腹地互促发展的正向循环。

第三,加强科创金融组合式创新。科技型企业与传统企业相比,存在“高成长性与高风险性并存”“有形资产少且无形资产占比大”等特性,而传统银行信贷以获取固定利息为主,既难以获取企业成长收益,全面覆盖潜在风险,也无法满足企业不同成长阶段的多元化金融需求。对此,要综合运用科技信贷、创业投资、科技保险、科技担保等各类型金融工具,通过投贷联动、投保联动、投债联动、投贷担联动等方式,用权益融资撬动债务融资,实现金融资源与科技创新的风险收益相匹配,构建“分担风险、创新试错、敢拼会赢”的科创金融生态圈。

第四,构建科技与金融良性互动机制。针对科创金融发展不充分问题,要推动金融适度超前实体经济发展,发挥地方政府在财政资金引导、信用信息集成、服务平台搭建等多方面作用,协助解决金融供给端与企业需求端之间的信息不对称、风险收益不匹配等难题。另一方面,正确认识实体经济与金融之间“水大鱼大”共生关系,聚焦新能源、海洋经济、数字经济等优势主导产业,支持龙头企业围绕产业链上下游开展投资布局,带动产业集群化、高级化发展,持续涵养和壮大金融支持科技创新的市场空间。

第五,开展全域型科创金融改革试验。金融业具有强监管和市场导向的双重属性,重大事权在中央部委、主要资源在金融机构,地方政府介入和引导金融业发展的工具较少,应充分借助国家级金融改革试验授权,争取在金融牌照申请、金融业务创新、金融对外开放等方面取得突破性进展。参照全国获批绿色金融改革创新试验区有省、市、区多层级试点,而既有科创金融改革试验区均以城市为试点,建议围绕金融支持重点产业建圈强链及区域化布局,申请创建全域型科创金融改革试验区,系统性探索金融支持科技创新“福建方案”。

(1624)